■当サイトでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■当サイトでは、銀行カードローンなどから委託を受け広告収益を得て運営しております。

お金を借りることを検討している人のなかには「40万円を借りる方法はないのか」と考える人もいるかもしれません。

40万円を借りる方法には、さまざまな方法があります。方法によって、最短即日融資に対応していたり、低い金利で借入できたりといった特徴が異なるため、希望にあった方法を選ぶのが重要です。

また、40万円を借りた場合は返済が必須になるため、借入前に返済額や利息を把握しておくことも大切です。

本記事では、40万円を借りるための方法とともに、返済額や利息額についても解説していきます。急ぎの事情がある場合に向いている方法や、低い金利で借入する方法などもわかるので、40万円を借りたい人はぜひ参考にしてみてください。

もくじ

- 40万円を借りる方法

- 金融機関から40万円を借りるための基本的な条件

- 40万円を借りたくても手を出してはいけない方法もある

- 40万円を借りた場合の返済額や利息

- まとめ

- 40万円を借りる際のよくある質問

40万円を借りる方法

40万円を借りるための方法には、さまざまあります。それぞれ特徴が異なるため、自分に向いている方法を探してみるとよいでしょう。

| 借入方法 | 向いている人 |

|---|---|

| 消費者金融カードローン | 急ぎの事情がある人 |

| 利用しているカードローンの増額 | すでにカードローンを利用している人 |

| 銀行カードローン | なるべく金利を抑えて複数回の借入を検討している人 |

| フリーローン | なるべく金利を抑えて借入回数が1度のみの人 |

| クレジットカードのキャッシング | 40万円以上の限度額が残っているクレジットカードを持っている人 |

| 目的別ローン | 借入の目的が定まっている人 |

| 公的制度 | 国や自治体から借入したい人 |

| 生命保険の契約者貸付 | 契約者貸付に対応する生命保険に加入している人 |

| 質屋 | 40万円以上の価値がある品物を持っている人 |

ここからは、それぞれの借入方法を解説していきます。

今すぐ即日で40万円借りるなら消費者金融のカードローン

消費者金融カードローンは、資金使途が原則自由で借入できるローン商品です。一般的には40万円以上の利用限度額が設定されているため、消費者金融カードローンであれば40万円を借りられる可能性があります。

消費者金融によって特徴は異なりますが、いずれのカードローンも基本的には下記のような特徴があります。

- 最短即日融資に対応している

- 口座開設が不要で契約可能

- インターネットから申し込める

- コンビニやスーパーに設置されたATMから借入可能

契約のために口座開設が不要な点やインターネットから申し込める点など、消費者金融カードローンにはさまざまな特徴があります。

特徴のなかでも、最短即日融資に対応している傾向がある点は、申込当日に借入の可能性があるため急ぎの融資を希望している人に向いています。

ここからは、テレビやインターネットなどでも宣伝されている大手消費者金融5社(アコム、アイフル、プロミス、レイクALSA、SMBCモビット)を例に挙げて、それぞれを解説していきます。

アコム

画像引用:アコム公式サイト

- 最短20分で借入可能!

- 土日祝日の融資が可能

- Web完結・郵送物なしで借りれる

- 原則、在籍確認なし※ ※電話での確認はせずに書面やご申告内容での確認を実施

| アコム詳細情報 | |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 最大800万円 |

| 審査時間 | 最短20分 |

| 融資スピード | 最短20分 ・24時間最短10秒で振込※金融機関により異なります。 ・申込から借入まで最短20分で完了 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 無利息期間 | 30日(初めての方なら) |

| 成約率(審査通過率) | 42.6% 「マンスリーレポート(新規貸付率)」(アコム) |

| 最低返済額(月々) | ・契約極度額30万円以下の場合、借入金額の4.2%以上 ・契約極度額30万円超の場合、借入金額の3.0%以上 ・もしくは月々1000円~ |

| 担保・保証人 | 不要 |

| 収入証明書 | 原則不要※1 |

| 在籍確認の電話連絡 | 原則、在籍確認なし※電話での確認はせずに書面やご申告内容での確認を実施 |

| WEBで完結 | ◯ |

| 郵送物なし | 原則なし |

| 土日祝日の融資 | ◯ |

| 特記事項 | ※1「アコムでの利用限度額が50万円を超える場合」または「アコムの利用限度額と他の貸金業者からの借入合計額が100万円を超える場合」は収入証明書の提出が必要となります。 |

アコムの評判を徹底解説!借りたら終わりって本当?他社と比較して良い?悪い?

アコムの評判を徹底解説!借りたら終わりって本当?他社と比較して良い?悪い?

アコムの審査は甘い?審査基準や審査に通過するコツを解説!

大手消費者金融の一つであるアコムは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

アコムの審査は甘い?審査基準や審査に通過するコツを解説!

大手消費者金融の一つであるアコムは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

- 申し込みがWEBで完結する

- WEBからの申し込みであれば最短20分で審査が完了する

- 勤務先への在籍確認が原則なし

- 30日間金利0円サービスが用意されている

- スマホアプリから借入や返済といった手続きが可能

アコムでは、申し込みがWEBで完結し最短20分で審査が完了します。

また、他のカードローンでは、審査の一環として勤務先に在籍確認の電話連絡がくるのが一般的ですが、アコムでは原則、電話による在籍確認は実施しません。

さらに、アコムの初回契約者であれば、30日間金利0円サービスが適用されます。30日間金利0円サービスとは、アコムとの初回契約日の翌日から30日間金利がかからないサービスです。

サービスが適用されている期間内に借入を完済できれば、利息を支払わずにアコムを利用することも可能です。

アイフル

画像引用:アイフル公式サイト

- 最短25分で借入可能!

- 土日祝日の融資が可能

- Web完結・郵送物なしで借りれる

- 親切丁寧な対応で初めての人にも安心

| アイフル詳細情報 | |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 最大800万円 |

| 審査時間 | 10秒簡易審査 |

| 融資スピード | WEB申込みなら最短25分 |

| 無利息期間 | 初めての方なら30日 |

| 成約率(審査通過率) | 32.00% |

| 最低返済額(月々) | 4,000円~ |

| 担保・保証人 | 不要 |

| 収入証明書 | 原則不要※1 |

| 在籍確認の電話連絡 | Web完結なら 電話連絡なし |

| WEBで完結 | ◯ |

| 郵送物なし | ◯ |

| 土日祝日の融資 | ◯ |

| 特記事項 | ※1「利用限度額が50万円以下」かつ「利用限度額と他社借入の総額が100万円以下」の場合、原則として収入証明書は不要です。 |

アイフルの審査基準3つを解説!落ちる原因は?ブラックでも通る?

アイフルの審査基準3つを解説!落ちる原因は?ブラックでも通る?

アイフルはやばい?借りたらどうなる?口コミ・評判をもとに解説

大手消費者金融の一つであるアイフルは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

アイフルはやばい?借りたらどうなる?口コミ・評判をもとに解説

大手消費者金融の一つであるアイフルは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

- WEB申し込みなら最短25分で融資も可能

- スマホローンなら来店と郵送物なしで契約可能

- WEBから24時間365日振込による借入手続きが可能

- 最大30日間利息0円サービスが用意されている

アイフルでは、WEB申し込みであれば最短25分で融資も可能です。そのため、急ぎの融資を希望する場合は、アイフルの利用を視野に入れてみてもよいでしょう。

また、スマホローンであれば、来店や郵送物なしで契約できます。店舗が近くにない場合も申し込みできるうえに、家族に郵送物を見られずに契約できるのはアイフルの特徴の一つです。

さらに、アイフルの初回契約者であれば、契約日の翌日から30日間利息がかからない「最大30日間利息0円サービス」が適用されます。サービスを利用すれば、利息を支払わずにアイフルを利用することも可能です。

プロミス

画像引用:プロミス公式サイト

- 成約率No.1

- 最短3分(※お申込み時間や審査によりご希望に添えない場合がございます。)で借入可能!

- 土日祝日の融資が可能

- Web完結・郵送物なしで借りれる

- 担保・保証人不要

| プロミス詳細情報 | |

|---|---|

| 金利(実質年率) | 4.5%~17.8% |

| 借入限度額 | 最大500万円 |

| 審査時間 | - |

| 融資スピード | - |

| 無利息期間 | 30日 |

| 成約率(審査通過率) | 43.60% |

| 最低返済額(月々) | 1,000円~ |

| 担保・保証人 | 不要 |

| 収入証明書 | 原則不要※1 |

| 在籍確認の電話連絡 | ※原則として電話による在籍確認なし |

| WEBで完結 | ◯ |

| 郵送物なし | ◯ |

| 土日祝日の融資 | ◯ |

| 特記事項 | ※事前審査結果ご確認後、本審査が必要となります。 ※お申込み時間や審査によりご希望に添えない場合がございます。 ※新規契約のご融資上限は、本審査により決定となります。 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 ※原則電話の在籍確認なし |

プロミスの良い評判と悪い評判!口コミから考えるプロミスが向いている人とは?

プロミスの良い評判と悪い評判!口コミから考えるプロミスが向いている人とは?

非公開: プロミスの審査に通るのは厳しい?審査基準・時間と落ちる人の特徴を解説!

大手消費者金融の一つであるプロミスは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。

非公開: プロミスの審査に通るのは厳しい?審査基準・時間と落ちる人の特徴を解説!

大手消費者金融の一つであるプロミスは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。

プロミスには、申し込みから借入まで完結する「アプリローン」が用意されています。アプリローンから申し込めば、ATMで使用するローンカードや契約書類などの郵送物が自宅に届くことはありません。

そして、プロミス以外の大手消費者金融4社は、上限金利を年18.0%と設定しています。一方、プロミスの上限金利は年17.8%と、大手消費者金融のなかで最も低い数値が設定されています。

上限金利だけで比較すれば、プロミスは大手消費者金融5社のなかで最も低い数値が設定されている商品といえます。

レイクALSA

画像引用:レイク公式サイト

- 最短15秒で審査可能!

- 無利息期間が最大180日間と長い

- Web完結・郵送物なしで借りれる

| レイク詳細情報 | |

|---|---|

| 金利(実質年率) | 4.5%~18.0% |

| 借入限度額 | 最大500万円 |

| 審査時間 | 最短15秒 |

| 融資スピード | Web申し込みなら最短25分(21時までに契約手続き完了で) |

| 無利息期間 | 60日間(5万円までなら180日間) |

| 成約率(審査通過率) | 40.9% |

| 最低返済額(月々) | 4,000円~ |

| 担保・保証人 | 不要 |

| 収入証明書 | 原則必要 |

| 在籍確認の電話連絡 | 初回利用の申し込み時のみ |

| WEBで完結 | ◯ |

| 郵送物なし | ◯ |

| 土日祝日の融資 | ◯ |

| 特記事項 | |

レイクの評判は良い?悪い?WEB上の口コミを紹介

大手消費者金融の一つであるレイクALSAは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

レイクの評判は良い?悪い?WEB上の口コミを紹介

大手消費者金融の一つであるレイクALSAは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

- インターネットなら24時間365日申し込みが可能

- 選べる無利息が用意されている

- インターネットからの申し込みなら最短15秒で審査結果が表示される

- インターネットなら21時までに契約すれば最短25分で融資も可能

レイクALSAでは、インターネットであれば24時間365日申し込みが可能です。そして、審査結果は最短15秒で表示され、21時までに契約が完了すれば、最短25分で融資を受けられる特徴があります。

さらに、レイクLASAには選べる無利息が用意されています。初回契約者かつインターネット申し込みであれば、利用者が選択したサービスが適用されます。

| 選べる無利息 | 内容 |

|---|---|

| 60日間無利息 | 契約日の翌日から60日間、借入額の全額分の利息がかからないサービス。 |

| 借入額のうち5万円まで180日無利息 | 契約日の翌日から180日間、借入額のうち5万円までの利息がかからないサービス。 |

参照元:レイクALSA「選べる無利息」

たとえば、契約日の翌日から60日間で借入額を完済できる場合、60日間無利息が適用されれば、レイクALSAに利息を支払う必要はありません。

また、5万円までの借入の場合、借入額のうち5万円まで180日無利息であれば、60日間無利息よりも利息を抑えられる場合もあります。

レイクALSAをはじめて利用する場合、公式サイト「お借入れ診断」のページを参考にしてどちらのサービスのほうが利息を抑えられるのかを把握しておくとよいでしょう。

SMBCモビット

画像引用:SMBCモビット公式サイト

- 最短30分で借入可能!

- 土日祝日の融資が可能

- Web完結・郵送物なしで借りれる

- Web完結なら電話連絡なし

| SMBCモビット詳細情報 | |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 最大800万円 |

| 審査時間 | 10秒簡易審査 |

| 融資スピード | 最短30分※1 |

| 無利息期間 | なし |

| 成約率(審査通過率) | 非公表 |

| 最低返済額(月々) | 4,000円~ |

| 担保・保証人 | 不要 |

| 収入証明書 | 原則必要 |

| 在籍確認の電話連絡 | Web完結なら 電話連絡なし |

| WEBで完結 | ◯ |

| 郵送物なし | ◯ |

| 土日祝日の融資 | ◯ |

| 特記事項 | ※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

SMBCモビットの評判は良い!やばいと言われる理由は?Web上の口コミをもとに解説

SMBCモビットの評判は良い!やばいと言われる理由は?Web上の口コミをもとに解説

SMBCモビットの借り方を解説!おすすめATMや即日融資の注意点とは

SMBCモビットの借り方を解説!おすすめATMや即日融資の注意点とは

SMBCモビットの審査は厳しい?審査基準や審査通過のコツ、落ちる人の特徴を解説!

SMBCモビットの審査は厳しい?審査基準や審査通過のコツ、落ちる人の特徴を解説!

SMBCモビットは在籍確認なしで借入できる?在籍確認後の借入契約における成立・不成立も解説

大手消費者金融カードローンの一つであるSMBCモビットは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

SMBCモビットは在籍確認なしで借入できる?在籍確認後の借入契約における成立・不成立も解説

大手消費者金融カードローンの一つであるSMBCモビットは、40万円以上の借入に対応しており、最短即日融資が可能なカードローンです。他にも、下記のような特徴があります。

- WEB完結申込なら郵送物と電話連絡なしで契約可能

- カード申込なら簡易審査結果が10秒で表示される

- 三井住友銀行ATMなら手数料0円で借入や返済が可能

- 「Myモビ」の振込キャッシングなら最短3分で振込による借入が可能

SMBCモビットには、WEB完結申込というサービスがあります。WEB完結申込を利用すれば、郵送物と電話連絡なしでSMBCモビットと契約が可能です。

SMBCモビットのWEB完結申込を利用するには、下記の条件を満たす必要があります。

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を持っている

- 全国健康保険協会発行の保険証 (社会保険証)、もしくは組合保険証を持っている

参照元:SMBCモビット公式サイト

郵送物や電話連絡なしで契約したい場合、SMBCモビットのWEB完結申込を利用することも検討するとよいでしょう。

利用しているカードローンを増額する

カードローンでは、増額のための審査に通過すれば、利用限度額を増額できるのが一般的です。すでにカードローンを契約している場合、利用限度額を増額することで40万円を借入できる可能性があります。

カードローンの増額については、基本的に利用限度額に関する公式サイトのページに記載されています。増額をする場合、契約しているカードローンの公式サイトを参考にして利用限度額の増額手続きを行なうとよいでしょう。

低金利で40万円借りるなら銀行のカードローン

銀行カードローンは、消費者金融よりも上限金利が低めに設定されている傾向がある商品です。そのため、上限金利が適用されることを想定すれば、消費者金融よりも銀行の商品のほうが低金利で借入できる場合もあります。

また、40万円以上の利用限度額が設定されているのが一般的であるため、契約内容次第では40万円の借入も可能です。

なお、銀行によって特徴は異なりますが、いずれのカードローンも基本的には下記のような特徴があります。

- 担保や保証人が不要

- 即日融資が不可

- 資金使途が原則自由

銀行のローンは、担保や保証人が必須な商品や資金使途が定められている商品もあります。一方、銀行カードローンであれば、担保と保証人が不要なうえに、資金使途が原則自由と設定されています。

ただし、いずれの銀行カードローンも即日融資に対応していません。そのため、即日融資を希望する場合は、銀行カードローン以外の方法を選ぶとよいでしょう。

ここからは、メガバンク3行を含む銀行カードローンを紹介していきます。

みずほ銀行カードローン

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 2.0%~14.0% | ※最短翌営業日 | - | 有り | ◯ | - |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大800万円 | ※最短翌営業日 | 2000円~ | 不要 | - | - |

| 横スクロールできます→ | |||||

- メガバンク3行のなかで上限金利が最も低い

- みずほ銀行の住宅ローンを利用している場合は年0.5%の金利優遇を受けられる

- 来店や郵送物が不要で契約可能

- みずほ銀行ATMの手数料が無料

みずほ銀行カードローンの金利は年2.0%〜年14.0%と、メガバンク3行のカードローンのなかで上限金利が最も低く設定されています。そのため、上限金利が適用される想定であれば、三井住友銀行や三菱UFJ銀行のカードローンよりも低い金利で借入が可能です。

また、みずほ銀行の住宅ローンを利用している場合、年0.5%の金利優遇を受けられるため、カードローンの金利が年1.5%〜年13.5%となります。みずほ銀行の住宅ローンを利用している場合、カードローンの利用を検討してみてもよいでしょう。

三井住友銀行カードローン

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 年1.5%~14.5% | ※最短当日 | - | - | ◯ | ※◯ |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 10~800万円 | ※最短当日 | 2,000円~ | 不要 | - | 審査通過後、土日祝でもローン契約機でカードを受取れば融資可能 |

|

※ローン契約機でカードを受け取れば郵送物なし ※ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。 ※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。 ※申込から契約までの手続きがWEBで完結。 横スクロールできます→ |

|||||

- 24時間WEB完結に対応している

- 審査結果が最短翌営業日に回答される

- 三井住友銀行の口座がなくても利用可能

- 三井住友銀行ATMおよび提携ATMの手数料が無料

三井住友銀行カードローンは、24時間WEB完結に対応しています。そのため、三井住友銀行に来店しなくてもカードローンの契約が可能です。

また、審査結果が最短翌営業日に回答される特徴もあります。審査回答に1週間ほどかかる銀行カードローンもあるなかで、最短翌営業日に結果が回答されるのは、三井住友銀行カードローンの特徴だといえます。

三菱UFJ銀行カードローン「バンクイック」

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 1.8%~14.6% | 最短即日 | - | - | ◯ ※お申込みまで |

◯ |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大500万円 | 最短翌営業日 | 1,000円~ | 不要 | - | ◯ |

| 横スクロールできます→ | |||||

- 申し込みから最短翌営業日で審査結果で回答される

- 三菱UFJ銀行ATMおよび提携ATMなら手数料無料で手続き可能

- 三菱UFJ銀行の口座がなくても申し込み可能

- アプリなら原則24時間365日借入手続きが可能

銀行カードローンには、申し込みから審査結果が出るまでに1週間ほどかかる商品もあります。一方、三菱UFJ銀行カードローン「バンクイック」では、申し込みから最短翌営業日で審査結果が回答されます。

また、三菱UFJ銀行カードローン「バンクイック」の特徴の一つには、口座がなくても申し込みできる点も挙げられます。

銀行カードローンには、提供元の銀行口座がなければ利用できない商品もあるなかで、口座不要で申し込める点は三菱UFJ銀行カードローン「バンクイック」の特徴といえるでしょう。

楽天銀行スーパーローン

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物 |

|---|---|---|---|---|---|

| 1.9%~14.5% | 最短当日 | - | 有 | ◯ | 有 |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大800万円 | 最短翌日 | 2,000円~ | 不要 | - | ◯ |

| 横スクロールできます→ | |||||

- 楽天会員なら審査優遇を受けられる

- 審査結果が最短即日で回答される

- スマートフォンから申し込みや借入などの手続きを行える

- 借り換えも可能

楽天銀行スーパーローンでは、楽天会員であれば審査優遇を受けられます。必ず審査に通るとはいえませんが、楽天会員であり審査に不安がある場合は、楽天銀行スーパーローンの利用を検討してみてもよいでしょう。

また、スマートフォンから申し込みや借入、返済といった手続きを行えるうえ、最短即日で審査結果が回答される特徴もあります。急ぎの事情がある場合にも、楽天銀行スーパーローンの利用は向いているといえます。

auじぶん銀行カードローン

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 1.48%~17.5%※ | 最短即日 | - | ◯ | ◯ | ご利用明細書の郵送はなし |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大800万円 | 最短即日 | 1,000円~ | 不要 | - | ※申込、審査OK |

| ※通常:1.48%~17.5% ※カードローンau限定割 誰でもコース:1.38%~17.4% ※カードローンau限定割 借り換えコース:0.98%~12.5% | |||||

| 横スクロールできます→ | |||||

- au限定割で最大年0.5%の金利優遇を受けられる

- 利用明細書の郵送なしで利用可能

- ATM利用時の手数料がかからない

- 申し込みから契約までスマートフォンで完結する

- 借り換えにも対応している

auじぶん銀行カードローンでは、申し込みから契約までスマートフォンで完結します。そして、契約後は利用明細書が郵送されることはないうえに、ATMで借入や返済をする際の手数料が無料な点も特徴の一つです。

また、au IDを持っている場合、au限定割により最大年0.5%の金利優遇を受けられます。通常は年1.48%~年17.5%の金利が設定されていますが、金利優遇により年1.38%〜年17.4%のうちから金利が適用される仕組みです。

そして、auじぶん銀行カードローンは借り換えにも対応する商品です。借り換えとは、現在利用している金融機関から、ほかの金融機関に借入額を借り直すことです。

場合によっては現在よりも低い金利が適用されるため、すでに借入がある場合はauじぶん銀行カードローンで借り換えすることを検討してみてもよいでしょう。

りそな銀行カードローン

都市銀行の一つであるりそな銀行は、40万円以上の融資に対応するカードローンを取り扱っています。りそな銀行カードローンには、下記のような特徴があります。

- 都市銀行4行のカードローンのなかで上限金利が最も低い

- りそな銀行の住宅ローンの利用者であれば年0.5%の金利優遇を受けられる

- 申し込みから契約までアプリまたはWEBで完結する

- りそな銀行の口座がなくても申し込み可能

りそな銀行カードローンの金利は年3.5%〜年13.5%と、都市銀行4行のカードローンのなかで上限金利が最も低く設定されています。また、りそな銀行の住宅ローンの利用者であれば、年0.5%の金利優遇を受けられるのも特徴です。

さらに、りそな銀行の口座を持っていない場合も、カードローンの申し込みが可能です。

PayPay銀行カードローン

ネット銀行であるPayPay銀行は、40万円以上の融資に対応するカードローンを取り扱っています。PayPay銀行カードローンには、下記のような特徴があります。

- 24時間申し込みが可能

- アルバイトの場合も申し込みが可能

- 申し込みから借入までアプリで完結する

- 無利息特約が用意されている

PayPay銀行カードローンは、24時間申し込みを受け付けており、アプリであれば申し込みから借入まで完結できます。

また、正社員だけでなく、アルバイトの場合もPayPay銀行カードローンに申し込みが可能です。アルバイトの場合は申し込みを受け付けていない銀行もあるため、この点はPayPay銀行カードローンの特徴といえます。

そして、PayPay銀行カードローンには、初回借入日から30日間利息が0円になる「無利息特約」が用意されています。無利息特約が適用されている期間内に借入を完済すれば、利息が発生することなく、PayPay銀行カードローンを利用することも可能です。

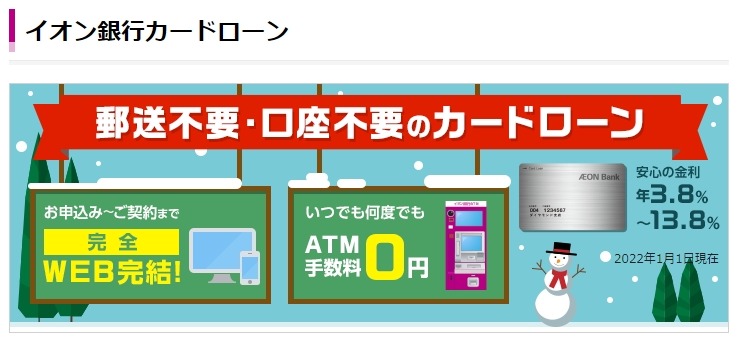

イオン銀行カードローン

画像引用:イオン銀行

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 3.8%~13.8% | - | - | - | ◯ | - |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大800万円 | 最短翌日 | 1,000円~ | 不要 | - | - |

| 横スクロールできます→ | |||||

- 申し込みから契約までWEBで完結する

- イオン銀行の口座がなくても契約可能

- 審査完了後から最短5日でカードを受け取れる

- イオン銀行ATMおよび提携ATMの手数料が無料

イオン銀行カードローンは、申し込みから契約までWEBで完結し、イオン銀行の口座を持っていない場合も契約できる商品です。そして、審査完了後から最短5日で借入や返済に利用するカードを受け取れるため、急ぎの事情がある場合にも向いています。

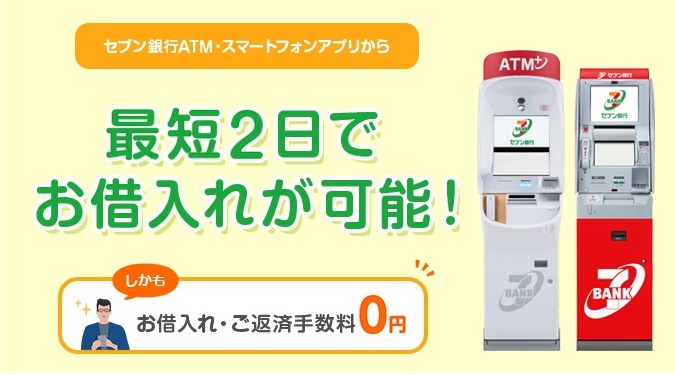

セブン銀行カードローン

画像引用:セブン銀行

| 金利(年) | 審査時間 | 無利息期間 | 在籍確認 | Web完結 | 郵便物なし |

|---|---|---|---|---|---|

| 12.0%~15% | 最短2~3営業日 | - | - | ◯ | ◯ |

| 借入限度額 | 融資スピード | 最低返済額(月々) | 担保・保証人 | 成約率 | 土日祝日の融資 |

| 最大300万円 | 審査完了後即日 | 5,000円~ | 不要 | - | ◯ |

| 横スクロールできます→ | |||||

- 申し込みから契約までアプリで完結する

- アプリなら申し込みから最短翌日に借入できる

- 勤務先への電話連絡が原則なしで契約可能

セブン銀行カードローンは、申し込みから契約まで「Myセブン銀行」というアプリで完結します。そして、アプリからの申し込みであれば、最短翌日で借入することも可能です。

さらに、カードローンを契約する場合、審査時に在籍確認として、申込者の勤務先に電話連絡が行われるのが一般的です。しかし、セブン銀行カードローンであれば、勤務先への電話連絡が原則なしで契約できます。

使い道自由で低金利なフリーローン

主に銀行では、資金使途が原則自由のフリーローンが取り扱われています。40万円以上の融資に対応しているのが一般的であるため、フリーローンであれば40万円を借りられる可能性はあります。

フリーローンは、カードローンのように利用限度額の範囲内で複数回借入ができる商品ではなく、契約後に借入できるのが1度だけのローン商品です。そのため、契約後に複数回借入する予定の人には向きません。

とはいえ、主に銀行のフリーローンは、ローン商品のなかでも比較的上限金利が低めに設定されている傾向がある商品です。たとえば、メガバンク3行のフリーローンの金利は、下記のように設定されています。

- みずほ銀行「多目的ローン(無担保)」:年5.875%%(変動金利)

- 三井住友銀行「フリーローン(無担保型)」:年 5.975%(変動金利)

- 三菱UFJ銀行:フリーローンの取り扱いなし

低金利で資金使途が原則自由の借入を検討している場合は、フリーローンの利用を視野に入れてみるのもよいでしょう。

クレジットカードのキャッシングで40万円借りる

クレジットカードには、ショッピング機能とは別に、利用限度額の範囲内であれば複数回借入を行えるキャッシング機能があります。

キャッシング機能が付帯されたうえで、利用限度額が40万円以上あるクレジットカードを利用すれば、40万円を借りることも可能です。

クレジットカードのキャッシング機能の借入は、資金使途が原則自由です。そのため、生活費や娯楽費などとしても借りたお金を使えます。

利用しているクレジットカードのキャッシング枠を増額する手もある

すでにクレジットカードを利用している場合、そのカードのキャッシング機能を利用して借入するという手もあります。

キャッシング機能は、すでに利用しているカードにも後から付帯させることも可能です。基本的には、問い合わせ窓口への電話や契約者専用ページなどから、キャッシング機能を付帯させる手続きを行えます。

そのため、利用限度額が40万円以上あるカードを利用している場合は、キャッシング機能を付帯させたうえで、40万円を用意することを検討するのもよいでしょう。

使用用途が決まっているなら目的別ローンで40万円借りる

主に銀行では、目的別ローンが用意されています。

目的別ローンとは、資金使途が定められているローンのことです。いずれの目的別ローンも40万円以上の融資に対応しているのが一般的であるため、利用することで40万円を借りられる可能性はあります。

目的別ローンの具体例としては、下記のような商品が挙げられます。

- マイカーローン

- ブライダルローン

- 教育ローン

- リフォームローン

- 住宅ローン

- 医療ローン

目的別ローンであれば、他の商品よりも金利が低めに設定されている傾向があります。資金使途が定まっており、なるべく低い金利で40万円を借りたい場合は、目的別ローンの利用を視野に入れてみてもよいでしょう

公的制度を利用して40万円借りる

国や自治体が実施する公的制度のなかには、40万円以上の貸付が可能な制度もあります。40万円以上の貸付に対応する公的制度の例には、下記が挙げられます。

- 生活福祉資金貸付制度

- 求職者支援資金融資制度

- 教育一般貸付(国の教育ローン)

- 看護師等修学資金

公的制度によって、貸付対象者が異なります。対象者に該当すれば、公的制度によって40万円を借りられる場合もあります。

ここからは、それぞれの公的制度について解説していきます。

生活福祉資金貸付制度

生活福祉資金貸付制度は、都道府県に設置された社会福祉協議会が貸付や必要な支援などを行なう公的制度です。貸付対象者は「自治体が定める基準に該当する低所得の世帯」「高齢者がいる世帯」「障がい者がいる世帯」と定められています。

生活福祉資金貸付制度には4種類の貸付資金があり、それぞれ内容が変わります。

| 貸付資金 | 内容 |

|---|---|

| 総合支援資金 |

失業や休業などにより、生活に困窮している人が、生活を立て直し、経済的な自立を図れるようにすることを目的とした貸付資金。 生活を立て直すために必要な「一時生活再建費」や、住宅の賃貸契約を結ぶために必要な「住宅入居費用」であれば40万円以上の貸付に対応している。 |

| 福祉資金 |

低所得世帯、障がい者がいる世帯、療養や介護が必要な高齢者のいる世帯の生活の安定と経済的な自立を図ることを目的とした貸付資金。 日常生活を送るうえで一時的に必要な「福祉費」であれば、40万円以上の貸付に対応している。 |

| 教育支援資金 | 低所得世帯への貸付により、進学や修学の継続を支援し、世帯の将来的な自立につなげることを目的とした貸付資金。高校、大学、高等専門学校などに入学するのに必要な「就学支度費」であれば、40万円以上の加湿系に対応している。 |

| 不動産担保型生活資金 | 低所得の高齢者がいる世帯の生活の安定と経済的な自立を図ることを目的とした貸付資金。担保にする住居の価値によっては、40万円の貸付も可能。 |

参照元:全国福祉協議会公式サイト「(別表1)生活福祉資金一覧」

なお、生活福祉資金貸付制度の貸付対象者になる条件は、各都道府県によって異なります。生活福祉資金貸付制度の利用を検討している場合、住んでいる都道府県の公式サイトを確認したり、社会福祉協議会に問い合わせたりするとよいでしょう。

求職者支援資金融資制度

求職者支援資金融資制度は、求職者支援制度で職業訓練受講給付金を受給する予定の人を対象とした制度です。

貸付の金額は、配偶者の有無や職業訓練の受講予定月数などによって異なります。たとえば、単身者の場合は月額5万円が上限ですが、配偶者や子ども、父母がいる場合は月額の上限が10万円となります。

そのため、単身者の場合は8か月以上、配偶者などがいる場合は4か月以上貸付を受ければ、求職者支援資金融資制度で40万円を借りることが可能です。

ただし、求職者支援資金融資制度で貸付を受けるには、下記の要件を満たす必要があります。

- 職業訓練受講給付金の支給決定を受けている

- ハローワークで求職者支援資金融資要件確認書の交付を受けている

これらの要件を満たしており、住んでいる地域のハローワークで手続きをすれば、求職者支援資金融資制度の利用が可能です。

教育一般貸付(国の教育ローン)

教育一般貸付は、日本政策金融公庫が用意する公的制度です。「国の教育ローン」とも呼ばれます。

教育一般貸付では、高校や大学などに入学・在学する子どもの保護者に対して貸付が行なわれます。年1.95%の金利で、子ども一人あたり350万円までの貸付が可能です。

教育一般貸付で貸付されたお金は、下記のような資金として使えます。

- 入学費用

- 授業料

- 通学費

- 在学のためのアパート代

- 留学費用

子どもの入学や在学にかかる費用のために40万円を借りたい場合、教育一般貸付の利用も視野に入れてみるとよいでしょう。教育一般貸付の申込手続きは、日本政策金融公庫の公式サイトを参考にしてみてください。

看護師等修学資金

看護師等就学資金は、経済的な理由で修学が難しい人に対して、修学にかかる資金を貸与することにより、看護職員を確保する目的で制定された公的制度です。

看護師等就学資金では、将来看護業務に従事する意思がある人に対して貸与が行われます。無利子の貸与であるため、看護師等就学資金で借りたお金は基本的に返す必要がありません。

貸与を受けられる金額は、通っている養成施設や専攻しているコースによって異なります。

- 保険師修学資金:月額32,000円(民間立養成施設の場合は月額36,000円)

- 助産師修学資金:月額32,000円(民間立養成施設の場合は月額36,000円)

- 看護師修学資金:月額32,000円(民間立養成施設の場合は月額36,000円)

- 准看護師修学資金:月額15,000円(民間立養成施設の場合は月額21,000円)

- 大学院修学資金(修士課程):月額83,000円(国外の大学院の場合は月額200,000円)

将来看護業務に勤める意思があり、学校などの養成施設に通っている場合、看護師等修学資金で40万円を借りることも検討してみるとよいでしょう。なお、看護師等修学資金の申請手続きは、通っている養成施設で行なえます。

審査なしなら生命保険の契約者貸付で40万円を借りる

生命保険によっては、契約者貸付に対応している場合があります。

契約者貸付とは、生命保険の解約時に返還される「解約返戻金」の範囲内で、保険会社から貸付を受けられる制度のことです。一般的には、解約返戻金の7割〜8割程度が契約者貸付で借りられる金額の目安とされています。

たとえば、100万円の解約返戻金があり、そのうちの7割まで貸付を受けられる場合、契約者貸付を利用すれば、70万円まで借りることが可能です。

契約者貸付に対応する生命保険に加入していれば、40万円を借りられる場合があります。契約者貸付では、金融機関で行なわれるような審査がないため、審査に不安がある場合にも向いている方法です。

契約者貸付に対応しているか否かは、生命保険会社の公式サイトから確認できるのが一般的です。契約者貸付を利用したい場合、加入している生命保険の公式サイトを確認してみるとよいでしょう。

40万円以上の価値がある品物を持っているなら質屋から借入する

借入方法としては、質屋の利用も挙げられます。質屋とは、利用者から品物を預かることで、融資を行なう業者のことです。

質屋から融資を受けられる金額は預けた品物の価値によって決まり、品物の価値は担当者が査定をすることで決定されます。そのため、40万円以上の価値が認められる品物を質屋に預ければ、40万円を借りられます。

質屋に預けた品物は、借りたお金を期日通りに完済することで返却される仕組みです。期日通りに返済ができない場合、預けた品物の所有権は質屋に移り、品物が没収されてしまいます。

質屋から40万円を借りたい場合、期日通りに借りたお金を返済することを心がけるとよいでしょう。

家族や知人に相談して借りる

自力でお金を用意できない場合、家族や知人に相談して40万円を借りることも検討してみましょう。

金融機関や質屋などから借入すると、金利による利息が発生します。そのため、完済時には借入額以上の金額を支払わなければなりません。

家族や知人からお金を借りる場合、相談内容によっては金利を設定する必要がなかったり、金融機関や質屋などよりも金利を低く設定してもらえたりできます。

そして、返済は期日通りに行なうのが重要ですが、万が一返済が遅れそうな場合も、事前に相談することで返済を待ってもらえる場合もあります。

ただし、家族や知人とのお金の貸し借りは、今後の信用にかかわる可能性があります。家族や知人にお金の相談をする場合、必要な金額とその理由、返済期日を明確にしたうえで、必ず返済する意志が伝わるように相談するようにしてみてください。

金融機関から40万円を借りるための基本的な条件

消費者金融や銀行といった金融機関から借入するには、その機関で定められた条件を満たさなければなりません。また、金融機関は返済能力がある人にのみ融資を行なうため、返済能力を認められることも、40万円を借入するための条件といえます。

具体的に例を挙げれば、金融機関から40万円を借りるための基本的な条件は下記のとおりです。

- 40万円借りるために必要な収入がある

- 総量規制に抵触するほどの借入がない

- 無職または休職中ではない

- 年齢の条件を満たしている

- 過去に延滞や債務整理の経験がない

ひとつでも条件を満たせない場合、金融機関から40万円を借入できない可能性があります。金融機関から40万円の借入を検討している場合、それぞれの条件を確認してみてください。

40万円借りるために必要な収入がある

基本的に消費者金融や銀行といった金融機関は、融資の条件として収入があることと定めています。そのため、収入がない場合は金融機関から40万円を借りられません。

また、過去に多重債務者の増加が社会問題となった背景から、金融機関は収入に応じて融資の限度額を定めている傾向があります。

消費者金融の場合は総量規制という法律に則って、個人に融資をする際、融資の金額は最大でも年収の3分の1までとしています。

また、「銀行による消費者向け貸付けに係る申し合わせ」からもわかるように、銀行も総量規制を考慮したうえでの融資が行われるため、年収の3分の1を超える借入は難しいと考えられます。

つまり、消費者金融や銀行から40万円を借りるためには、最低でも120万円以上の年収が必要になると考えられるのです。

総量規制に抵触するほどの借入がない

総量規制では、貸金業者が提供しているカードローンからの借入の合計が年収の3分の1までと定められています。そのため、すでに貸金業者が提供しているカードローンから借入がある場合、総量規制に抵触して40万円を借りられない場合もあります。

貸金業者が提供しているカードローンからの借入に該当する例は、下記のとおりです。

- 消費者金融のカードローン

- 信販会社のクレジットカードのキャッシング機能

たとえば、すでにクレジットカードのキャッシングにより10万円の借入がある場合、年収が120万円あったとしても、総量規制により借入の最大額は30万円までとなります。

総量規制に抵触する場合、貸金業者が提供しているカードローンからの借入を減らさない限り、消費者金融や信販会社などから新たに融資を受けることはできません。

総量規制に抵触するほどの借入があるために40万円を借りられない場合、借入を減らすことや貸金業者が提供しているカードローン以外からの借入を検討するようにしてください。

銀行カードローンやクレカのキャッシングは総量規制対象外

総量規制は、消費者金融や信販会社といった貸金業者が提供しているカードローンに適用されます。貸金業者が提供しているカードローンに該当しない銀行であれば、総量規制の対象外となるため、法律上は年収の3分の1を超える借入が可能です。

そのため、総量規制に抵触する場合、銀行カードローンの利用を視野に入れるのも一つの手です。

とはいえ、全国銀行協会が公表する「銀行による消費者向け貸付けに係る申し合わせ」には、「貸金業者が提供しているカードローンの貸付を勘案して返済能力などの確認を行なう」とあります。

銀行カードローンでも総量規制を意識した貸付が行なわれていることも考えられるため、必ず年収の3分の1を超える借入ができるとはいえません。

無職または休職中ではない

消費者金融や銀行などの金融機関は、定期的に収入を得ている人を融資の対象者としているのが一般的です。

収入として認められるのは、給料のような労働で得たものと基本的に定められているため、無職や休職中の場合は金融機関から40万円を借りることは原則できません。

なお、金融機関によっては、労働以外にも収入があれば、無職または休職中であっても融資の対象者となることもあります。無職または休職中の場合、借入を検討している金融機関の公式サイトから融資の対象となる条件を確認しておくとよいでしょう。

年齢の条件を満たしている

消費者金融や銀行などの金融機関は、年齢の条件を満たしている人を融資の対象者としています。年齢の条件は金融機関によって異なりますが、20歳以上を対象としているのが一般的です。

そのため、未成年の場合は年齢の条件を満たせず、金融機関からの借入が難しいと考えておきましょう。

また、年齢の条件には、「70歳まで」のように上限が設けられています。年齢の上限を超えてしまう可能性があれば、検討している金融機関の公式サイトから条件を確認しておくとよいでしょう。

過去に延滞や債務整理の経験がない

過去に延滞や債務整理の経験があると、金融機関からの借入ができないことも考えられます。信用情報に登録された履歴から、返済能力を認められない可能性があるためです。

信用情報とは、ローンやクレジットなどの信用取引における利用履歴のことです。銀行や消費者金融の審査では、申込者の返済能力を判断する目的で、信用情報が必ず照会されます。

銀行や消費者金融といった金融機関は返済能力のない人に融資をしません。信用情報として登録された延滞や債務整理の履歴から返済能力を認められなければ、金融機関の審査には通過できず、40万円を借りることはできません。

40万円を借りたくても手を出してはいけない方法もある

40万円を借りたくても、審査なしを謳う方法に手を出すのはやめましょう。法外な金利が適用されたり、悪質な取り立て被害にあったりする可能性があります。

手を出してはいけない方法の例には、下記が挙げられます。

- ヤミ金のような違法な業者

- 個人間融資

40万円を借りたい場合、金融機関や公的な貸付制度の利用、家族などへの相談といった方法を取るようにしてください。

ヤミ金のような違法な業者

ヤミ金とは、法律を守らずに融資を行なう業者のことです。

消費者金融や信販会社のように融資を行なうには「国や都道府県に貸金業の登録をする」「法律で定められた範囲内の金利で貸付をする」などと法律を遵守しなければなりません。

しかし、ヤミ金はこれらの法律を遵守しないため、貸金業の登録をせずに法外な金利での融資を行なっています。

ヤミ金にかかわってしまうと、法外な金利による利息の請求をされる可能性があります。また、悪質な取り立てにより、家族や勤務先の人などに悪影響を及ぼしかねません。

SNSなどで「審査なしで融資します」のような宣伝を見かけても、怪しい業者には関わらないようにしましょう。

個人間融資

個人間融資とは、SNSやインターネット掲示板を通じて、個人間で金銭の貸し借りを行なうことです。

金融庁の公式サイト「SNS等を利用した「個人間融資」にご注意ください!」にもあるように、個人間融資を利用すると、個人を装う違法な業者により法外な金利で貸付されたり、個人情報が悪用されたりと、犯罪被害やトラブルに巻き込まれる可能性があります。

実際に、産経ニュースでも取り上げられているように、個人間融資の利用により、犯罪被害に遭ったという事例もあります。

犯罪被害やトラブルに巻き込まれないためにも、40万円が必要な事情があったとしても、個人間融資に手を出すことは避けてください。

40万円を借りた場合の返済額や利息

40万円を借りた場合は返済が必須です。また、金融機関からの借入であれば、原則金利が適用されるため、返済時には借入額とともに利息も支払う必要があります。

金融機関では毎月返済を行なう必要があり、毎月の返済日に一定額以上の金額を支払わなければなりません。毎月の返済額は、借入額の一部の返済と発生した利息の支払いに当てられ、その金額は金融機関によって異なります。

利用する金融機関や適用される金利などによって毎月の返済額は変わるため、40万円を借りた場合の返済額や利息を一概に言うことはできません。40万円を借りた場合の返済額を知りたい人は、利用する金融機関の返済シミュレーションなどを活用してみるとよいでしょう。

とはいえ、下記の計算式を用いれば、支払う利息の目安は算出できます。

- 利息=借入額×金利÷365日×日数

たとえば、40万円を年20.0%の金利で借入して、1年間で完済した場合「40万円×年20.0%÷365日×365日=8万円」と利息の目安が計算できます。

ここからは、消費者金融と銀行のカードローンで40万円を借りた場合を想定して、利息と返済額を解説していきます。

消費者金融カードローンで40万円借りた時の利息と返済額一覧

銀行カードローンで40万円借りた時の利息と返済額一覧

40万円を借りた後は随時返済を心がける

利息を少しでも抑えたい場合、金融機関から40万円を借りた後は、随時返済することを心がけてみてください。

随時返済とは、任意の金額を好きなタイミングで返済することです。消費者金融や銀行などの金融機関は、随時返済に対応しているのが一般的です。

随時返済を行なえば行なうほど、金融機関に返済する金額が多くなり、借りている金額である「元金」が減っていきます。

利息は元金に応じても変動し、元金が多ければ多いほど利息が増える仕組みであるため、随時返済により元金が減るほど利息を抑えられるのです。

たとえば、金融機関から40万円を年15.0%の金利で借りて、1年間で完済した場合、随時返済をした金額に応じた利息総額は下記のとおりです。

| 随時返済した金額 | 利息総額 |

|---|---|

| 0円(随時返済しない場合) | 33,234円 |

| 1万円 | 32,400円 |

| 2万円 | 31,576円 |

| 3万円 | 30,740円 |

| 4万円 | 29,904円 |

| 5万円 | 29,080円 |

※初回の返済日に随時返済を行なった場合を想定したシミュレーションです。

※シミュレーションの結果であるため、実際の数値とは異なる場合もあります。

随時返済をした金額が多ければ多いほど、利息総額は減っていきます。40万円を借りた後は、お金に余裕があるときに少しでも多い金額を随時返済するようにしてみてください。

まとめ

40万円を借りる方法には、カードローンのようなローン商品や公的制度、契約者貸付などが挙げられます。それぞれ異なる特徴があるため、40万円を借りる際は自分の希望する条件に合った方法を選ぶのが重要です。

また、40万円を借りるうえで重要なのは、返済についても事前に把握しておくことです。毎月の返済額や完済までに発生する利息額を把握して、返済計画を立ててから40万円を借りる方法を利用するようにしてみてください。

40万円を借りる際のよくある質問

- Q. 今すぐ40万円を借りられる方法はありますか?

-

A.

消費者金融カードローンであれば、申込みから最短25分で40万円を借りられます。

- Q. 低金利で40万円を借りられる方法はありますか?

-

A.

銀行カードローンであれば、消費者金融よりも低い金利で40万円を借りられます。

- Q. 40万円を借りるための基本的な条件は何ですか?

-

A.

40万円借りるために必要な収入がある・総量規制に抵触するほどの借入がない・無職または休職中ではない・年齢の条件を満たしている・過去に延滞や債務整理の経験がないといった条件を満たす必要があります。

- Q. 審査なしで40万円を借りたい場合、どうすればよいですか?

-

A.

生命保険の契約者貸付で40万円を借りる・質屋から借入する・家族や知人に相談して借りるといった方法があります。

- Q. 個人間融資で40万円を借りても大丈夫ですか?

-

A.

法外な金利を請求されたり、悪質な取り立て被害にあう恐れがあるため、ヤミ金のような違法な業者・個人間融資は利用しないようにしましょう。